MODA

POR JIM HWANG

FOTOS DE CHANG SU-CHING

En 2000, los consumidores de la isla gastaron más de US$7.200 millones en ropa, o casi cien veces más que hace cuatro décadas.

Como en la mayor parte de Asia, salir de compras es un pasatiempo popular en Taiwan. No obstante, a la hora de buscar artículos de moda existen pocas opciones entre las boutiques caras y las tiendas en cadena baratas. ¿Cuál ha sido el desarrollo en este aspecto y qué pueden esperar los consumidores en el futuro?

La zona este de Taipei es probablemente el paraíso para los compradores en Taiwan. La Avenida Chunghsiao Este y la Avenida Tunhua Sur, junto con las calles y callejones de sus alrededores, están repletas de tiendas por departamento y boutiques que venden ropas, zapatos y accesorios, y de vendedores ambulantes que venden más ropa, más zapatos y más accesorios. La mercancía varía de las marcas internacionales más finas con precios exorbitantes a artículos de marca a precio de ganga que se venden en las secciones de rebaja. Lo que la gente compra depende de la ocasión, las aspiraciones y estilos personales, las influencias de los amigos y el grado de riqueza.

En el año 2000, según la Dirección General de Presupuesto, Contabilidad y Estadísticas, los consumidores gastaron más de NT$248.000 millones (US$7.200 millones) en ropa, o casi cien veces más que en 1961. Antes de los años sesenta, explica Yeh Le-chang, instructor en el Departamento de Diseño de Moda de la Universidad Shih Chien, la gente en la isla se centraba en estabilizar y desarrollar la economía. “La textil era una de las principales industrias que iban a ser desarrolladas, y la exportación de textiles contribuyó enormemente al crecimiento económico del país”, dice Yeh. “Pero las tendencias de la moda y los estilos eran temas poco relevantes para el público general. Los vestidos eran sólo simples y funcionales”.

En aquella época si los consumidores deseaban adquirir unos pantalones hechos en el extranjero, iban a las llamadas tiendas de remesa que vendían ropas y accesorios de marcas importadas por los propietarios o sus familiares o amigos. Estas tiendas no ofrecían una variedad completa de tallas y estilos, no había servicio de posventa, y los precios eran escandalosos. La situación comenzó a mejorar en los años sesenta a medida que la economía se desarrollaba, y más gente comenzaba a prestar atención a cómo le quedaba la ropa. El Bazar Chunghua en el Distrito de la Puerta Oeste abrió en 1961, y la tienda por departamento pionera de Taiwan, la Primera Tienda por Departamento, comenzó sus operaciones del otro lado de la calle en 1965. Ambas ofrecían un lugar para que la gente que recién se estaba concientizando de la moda, buscara entre las perchas un vestuario más moderno. Y quizás como Taiwan había estado bajo el régimen colonial japonés durante cincuenta años hasta 1945, el vestuario importado de Japón se volvió popular.

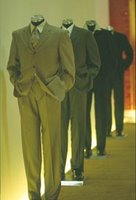

El uniforme del hombre trabajador. Un promedio de 200.000 trajes listos para usar se venden en Taiwan cada año —el 95 por ciento de color gris, negro o azul oscuro.

En esa misma época, otros eventos tales como concursos de belleza y el lanzamiento de la primera estación de televisión de Taiwan, contribuyeron también al creciente sentido del estilo y las tendencias internacionales de la moda. Igualmente, el primer departamento de diseño de moda de Taiwan fue establecido en el Colegio Shih Chien (actualmente la Universidad Shih Chien) en 1961. Antes de ésto, mucha gente que esperaba hacer de ésta su carrera, se convirtió en aprendiz de modisto, ya que las destrezas de costura eran el único requisito que se consideraba necesario para hacer una prenda de vestir, explica Yeh. Poco a poco, los graduados de Shih Chien ayudaron a introducir el concepto de diseño en el mercado local. Pero aunque el sector privado estaba comenzando a abrirse a las nociones de la moda, el Gobierno se mantuvo bastante conservador. Las mujeres que llevaban faldas consideradas demasiado cortas o los hombres con pantalones acampanados eran arrestados y multados por “socavar la moral pública”. Aunque las restricciones no eran estrictamente aplicadas, las redadas ocasionales mantenían a raya a la gente.

En los años setenta, la crisis energética tuvo un serio impacto en la economía mundial. A pesar de que Taiwan se recuperó rápidamente, los pedidos de prendas de vestir del exterior disminuyeron notablemente. Para evitar las pérdidas, los fabricantes de prendas de vestir listas para usar se centraron en los consumidores locales en lugar de los mercados occidentales. Estos vestidos un poco grandes pero modernos tenían un precio razonable y se volvieron populares entre los consumidores de la isla. Animados por la reacción positiva, los empresarios ajustaron las tallas y las estrategias de mercadeo.

La década de los setenta fue también una época de frustración política en Taiwan. Los reveses diplomáticos, tales como la pérdida del escaño en las Naciones Unidas, forzaron a la gente a reexaminar su identidad y cultura, y algunos diseñadores locales aprovecharon esta oportunidad para intentar establecer sus propias marcas comerciales. El más bajo perfil en la arena política internacional, sin embargo, no desaceleró las actividades económicas de Taiwan con las naciones extranjeras. La occidentalización de la moda local continuó a medida que firmas extranjeras de marcas famosas reconocieron el potencial de consumo en la isla. En 1974, Christian Dior se convirtió en la primera marca internacional prestigiosa en establecer una boutique de ropa y accesorios para damas y caballeros en Taipei. Cuando el Gobierno derogó la prohibición para el turismo exterior en 1979, el poder adquisitivo de los isleños quedó constatado por sus “giras en grupo para ir de compras”, que atrajeron la atención de otras importantes marcas y las incentivó a capturar un porcentaje del mercado. El gasto local en vestidos aumentó de NT$7.000 millones (US$203 millones) en 1971 a NT$46.500 millones (US$1.300 millones) en 1981.

A pesar de que los más altos costos de producción y la disminución de las exportaciones debilitaron la competitividad global de la industria textil en los años ochenta, el mercado consumidor local continuó creciendo. El mayor cambio en los hábitos consumistas ocurrió entre la generación más joven. El Ministerio de Educación derogó la reglamentación que tenía décadas en vigencia sobre el estilo de corte de cabello de los estudiantes, que les permitía sólo el corte de pelo al rape para los chicos, y el largo del cabello hasta los lóbulos de las orejas para las chicas. “Según las antiguas directrices, los jóvenes sentían que sin importar que vistieran, se verían igual porque todos llevaban el mismo corte de cabello”, dice Yeh Le-chang. “Como resultado, no les importaba lo que luciera bien o lo que se usara en el resto del mundo”. A juzgar por lo que visten los jóvenes de hoy, parece que el largo del cabello tiene mucha influencia en lo que visten.

La disponibilidad y fácil acceso a las tiendas en cadena menos costosas han influenciado la introducción de la última moda en ropa casual.

Mientras que el próspero mercado doméstico animaba a los jóvenes diseñadores a establecer sus propias marcas, más revistas de moda --publicaciones locales y ediciones taiwanesas de publicaciones internacionales sobre moda, tales como Vogue o Marie Claire-- se ponían a la venta. Aunque lo que le queda bien a una modelo de ojos azules no necesariamente se ve bien en las calles de Taipei, estas revistas representaban un sofisticado concepto de la moda que puede aplicarse a los estilos de vestir en cualquier lugar. Y gracias a la liberalización comercial y reducciones arancelarias en las importaciones de textiles a finales de los años ochenta, los compradores locales tuvieron acceso a una selección más amplia de marcas internacionales a precios más razonables. La alta moda ya no era exclusivamente para la gente adinerada.

A medida que el mercado local fue desarrollándose, las tiendas por departamento reemplazaron a las tiendas de remesa, desempeñando un importante papel en la importación de alta moda. Un ejemplo es la Tienda por Departamento Sunrise, que se estableció a sí misma como líder de la alta moda. A finales de 1989, la compañía renovó toda la tienda, y aprovechó esta oportunidad para cambiar su enfoque principal, de artículos para el hogar y vestidos tradicionales a ropa importada. En 1991, la compañía transformó su departamento de compras en una entidad comercial separada, Chung Hseng Corp., autónoma completamente en cuanto a financiación, administración y mercadeo de marcas importadas. Chung Hseng intentó ganar todos los derechos exclusivos de las marcas famosas populares. Ahora, funciona como agente de marcas reconocidas, tales como Giorgio Armani, Emporio Armani, Dolce & Gabbana, Genny y Byblos.

No todos los diseños extranjeros atraen a los asiáticos, pero ésto no ha sido mucho problema en Taiwan. “Hubo una época cuando mucha gente estaba obsesionada con marcas famosas”, dice Faye Kao, jefa de sección en el departamento de ventas de Chung Hseng. “Lo único que importaba era usar la misma marca de la cabeza a los pies, por dentro y por fuera --con un logotipo enorme en todas las piezas”. Según la Federación Textilera de Taiwan, el valor total de importación de vestidos aumentó de US$250 millones en 1990 a US$843 millones en 2000. La ciudad de Taipei continúa siendo el centro principal, pero las marcas de diseñadores internacionales se hallan disponibles por todo Taiwan. Faye Kao indica la significativa diferencia entre los gustos de los consumidores en diversas partes de la isla. “La gente en Taipei tiende a preferir colores y diseños sutiles, pero en el sur a la gente le gustan los grandes logotipos y los colores brillantes que se pueden ver a kilómetros de distancia”, dice Kao. “Esto no es un asunto de buen o mal gusto. Son simplemente preferencias diferentes debido a influencias diferentes”.

La mayor disponibilidad de etiquetas extranjeras ha beneficiado a los consumidores, pero también ha puesto más presión en los diseñadores locales que están luchando por establecer su reputación y presencia en el mercado. James Yang, subdirector del Departamento de Planificación de la Tienda por Departamento Sunrise, señala que Taiwan constituye virtualmente todo el mercado para los diseñadores locales. El reducido tamaño del mercado y los altos costos de producción dificultan a los diseñadores locales el poder brindar productos a precios competitivos. “Las ropas de diseñadores locales son frecuentemente sólo un poquito más baratas en comparación con los asombrosos precios de las marcas de diseñadores extranjeros”, dice Yang. “Como las marcas internacionalmente famosas no son sólo símbolos de prestigio sino que también tienen buena reputación por su calidad, los consumidores tienden a invertir en vestidos procedentes de las capitales de la moda de Europa”. Sunrise es una de las pocas tiendas donde se encuentran marcas locales, tales como Shiatzy, Isabelle Wen, Nadia Lin, Lu Fong Chih y Jamei Chen. Yang ha visto en muchas ocasiones cómo los diseñadores locales rebajan sus precios para poder sobrevivir, disminuyendo su nivel. También están teniendo problemas para establecer sus propios estilos distintivos. “Para llamar la atención de los consumidores locales que siguen las tendencias de las moda occidental, los diseñadores locales deben hacer concesiones”, dice Yang. “Muchos de ellos simplemente toman ideas de las últimas revistas de moda, cambian algunos detalles, y colocan sus nombres en estos vestidos de ‘diseñadores’”.

Muy cerca de este campo de batalla de la alta moda se encuentra el de la menos costosa ropa casual. Las tiendas en cadena, tales como Giordano y Hang Ten, han logrado acaparar una considerable porción del resto del mercado desde finales de los años ochenta. Sus productos de precios bajos y gran número de tiendas les han ayudado a volverse populares entre el público general. No obstante, la ausencia de etiquetas con precios astronómicos no significa la ausencia de estilo y diseño. “Estas marcas tienen sus propios departamentos de diseño y siguen muy de cerca las tendencias de la moda mundial”, dice Yeh, de la Universidad Shih Chien. “Su disponibilidad y accesibilidad los hacen aún más influyentes a la hora de introducir las últimas modas —especialmente en ropa casual— a los consumidores locales”.

Lo que la gente decide ponerse depende de la ocasión, el estilo personal, la influencia de los demás, y el nivel de riqueza. Este autobús de Taipei “exhibe” un par de vaqueros. “La cadera es el centro de atención”, dice el anuncio.

El mercado ha sido capaz de ofrecer una amplia variedad de selecciones en términos de precios y estilos, sin embargo, ¿qué han aprendido los hombres y mujeres de Taiwan sobre qué comprar y qué ponerse? “No hay ninguna estadística sobre el nivel de madurez del estilo de la gente”, dice James Yang. “Lo único que puedo decir es que más y más gente ha dejado de estar obsesionada con las marcas famosas y comenzado a vestir lo que les queda mejor. “Están estableciendo su propio estilo”. Según Faye Kao, quien ha estado en el negocio durante más de una década, las mujeres han progresado mucho más que los hombres en esta área.

Mike Tsai, quien ha trabajado en la industria de la moda durante dieciocho años, está de acuerdo en que la moda masculina no ha cambiado mucho. Tsai es actualmente el gerente de marca en Carnival Industrial Corp., una empresa local que fabrica ropa masculina y femenina, y la responsable principal de convencer a los hombres de vestir trajes listos para usar, en lugar de los hechos a la medida. Según Tsai, la demanda doméstica de trajes de hombre listos para usar es alrededor de 200.000 al año, y Carnival produce entre el 20 y 25 por ciento. Las estadísticas de la compañía muestran que durante muchos años, los trajes de color gris, negro o azul oscuro, representaban el 95 por ciento del mercado. Los trajes de colores más claros requieren de un sentido de color más sofisticado a la hora de elegir corbata y camisa, explica Tsai, y los hombres taiwaneses prefieren evitar ese problema. A pesar del clima cálido y húmedo, los hombres locales prefieren también los trajes de lana. El lino y el algodón se consideran inacceptables por su tendencia a arrugarse.

Aparte de los trajes, la moda masculina no es muy interesante. En situaciones donde no prevalece el código de vestir, muchos hombres se ponen ropa de golf porque es la única moda casual con la que están familiarizados. “Hay una gran diferencia entre la ropa de golf y la ropa casual, pero la mayoría de los hombres no se dan cuenta de ello”, dice Tsai. “Como resultado, las muchas posibilidades que existen entre la una y la otra son ignoradas”. Desde el punto de vista comercial, sin embargo, las posibilidades ignoradas sugieren una oportunidad potencial. De hecho, muchas compañías incluyendo Carnival, han notado este mercado sin explotar, y han introducido marcas extranjeras de ropa casual. Tsai cree que aún queda mucho espacio por desarrollar, aunque la competencia puede ser dura. “Los trajes de hombre tienen su estructura básica, por lo que no hay cambios dramáticos en estilo. En otras palabras, es difícil para las marcas individuales establecer un estilo único”, explica. “Pero es diferente en la ropa casual porque hay mucho más espacio para que los diseñadores y marcas establezcan su propio estilo”.

En comparación con los hombres, las mujeres taiwanesas son mucho más sensibles a las tendencias de las capitales occidentales de la moda, y son generalmente mucho más capaces de mantener el ritmo. “Hasta cierto grado, las mujeres son aún juzgadas por su apariencia, mientras que a los hombres se les reconoce por su habilidad”, dice Yeh Le-chang. “Por lo tanto, las mujeres tienden a prestar más atención a lo que se ponen, mientras que los hombres centran la mayor parte de su energía en su trabajo”. El hecho de que muchos de los centros de fitness de Taipei están llenos de mujeres, tratando de perder peso para poder meterse en un vestido de diseño francés, parece reforzar la opinión de Yeh.

Gracias a la popularidad de la televisión por cable e Internet, la generación más joven está adoptando muy rápidamente las tendencias de la moda extranjera. Faye Kao indica que la gente joven de hoy gasta tanto dinero en artículos de moda como los consumidores mayores. Es sabido que algunos estudiantes o personas recién empleadas trabajan todo un verano para comprarse una prenda de vestir cara. La disponibilidad general de crédito también ayuda a aumentar las ventas, permitiendo a muchos jóvenes y compradores impulsivos la oportunidad de usar ahora y pagar luego.

Es cierto que los vendedores ambulantes no ofrecen servicio de posventa y los compradores corren el riesgo de adquirir artículos de baja calidad, pero los precios son más asequibles que los de las boutiques.

El esparcimiento de las modas internacionales también es facilitada por el fácil acceso a los medios internacionales y una sofisticada red de distribución. Según la Federación Textil de Taiwan, la importación de prendas de vestir de Hong Kong alcanzó los US$348,5 millones en 2000, ó 41 por ciento del total; siguió Italia con US$109,5 millones, ó 13 por ciento. Vietnam y Japón alcanzaron los US$80,9 millones (10 por ciento) y US$ 71 millones (8 por ciento) respectivamente; mientras que las importaciones de Corea del Sur, China continental y Francia, cada una fue de US$30,35 millones, o el 4 por ciento. Dondequiera que las prendas de vestir hayan sido fabricadas, la moda en las calles de Taiwan está generalmente influenciada por los diseñadores estadounidenses y europeos, mientras que la generación más joven prefiere ropa y mercancía japonesas.

El mundo de la moda de Taiwan ha cambiado mucho en las últimas décadas, pero algo sigue intacto ?la ausencia de un estilo distintivamente taiwanés. Yeh indica que Japón es un ejemplo de un país que ha establecido su propio sentido de la moda, a pesar de la dominación mundial de la cultura de la moda occidental. Algunos diseñadores japoneses, tales como Kenzo Takada o Issey Miyake, han mezclado exitosamente las características de su cultura en sus diseños y han logrado elogios y popularidad en el mercado global. Pero en Taiwan, toda la mercancía es importada o copiada de los diseños extranjeros con muy pocos cambios. “Hemos discutido muchas veces en clase y en otras situaciones cómo hallar alguna característica que sea única de la cultura de Taiwan o quizás una dirección en el diseño de moda que pueda ayudar a cultivar tales características”, dice Yeh Le-chang. “Con pesar, no hemos tenido éxito hasta ahora”. Dada la situación actual del mercado, parece que los consumidores de Taiwan continuarán teniendo que elegir entre Armani y Giordano. En otras palabras, entre prendas de vestir caras y baratas.